通威股份:光伏产业链中被低估的龙头

日期:2023-10-02 05:34:07 来源:行业资讯

近一个月时间多晶硅价格持续上涨,下游需求旺盛,而上游多晶硅供应紧张,多晶硅龙头通威股份在前两个月股价也是应声上涨,短短一个月时间股价翻了近一倍。虽然涨得快,但是依旧不妨碍我们对其投资机会的挖掘,也许又是一只翻倍股呢。

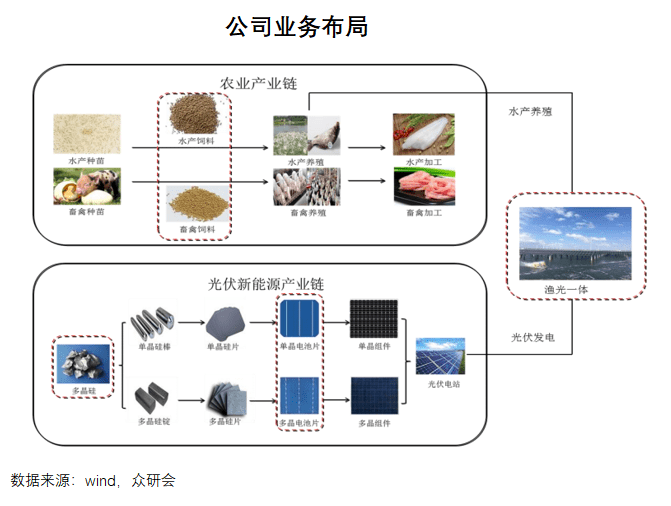

通威是光伏双龙头之一,多晶硅和电池片国内产能第一,除了多晶硅和电池片业务,公司还从事饲料加工和畜禽养殖业务。公司将光伏业务和畜禽业务相结合形成了渔光一体的资源整合。

多晶硅作为光伏产业链最上游,产业发展曲折前行,经历了多次行业大洗礼。在金融危机后,国外政府对光伏产业降低补贴力度,产能逐渐转向国内,国内企业凭借低廉的人力成本和电力成本快速壮大,将多晶硅价格迅速压低。国外的一些企业竞争力逐渐丧失,到2019年国内多晶硅的产能已经占到全球的67%。

成本要素分析:虽然多晶硅发展历经曲折,但是行业发展的核心因素依旧是降成本,对于多晶硅的制备,主要的成本包括三大方面:电力成本、人力成本和原材料成本。

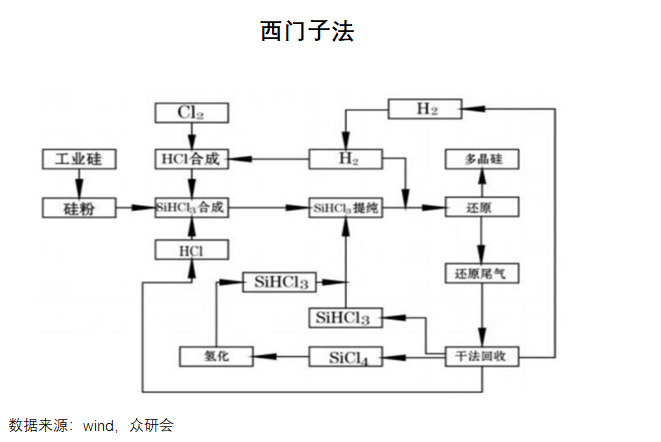

降成本的路径有很多,而可持续的降成本方式是从制备工艺上去一直在改进。多晶硅有多种制作流程与工艺,各有优缺点,运用较多的多晶硅制备工艺有两种,三氯氢硅西门子法和硅烷流化床法,产品形态分别为棒状硅和颗粒硅。其中三氯氢硅西门子法生产的基本工艺相对成熟,成本低廉,安全性也高于其他的制备工艺,2019年采用此方法生产出的棒状硅约占全国总产量的97.5%。

西门子法从上世纪60年代使用,经过了60年的的改良,成为多晶硅最成熟的制备工艺。改良到现在的西门子法的工艺流程为:氯气和氢气合成氯化氢(或外购氯化氢);工业硅粉与氯化氢在合成流化床中合成TCS气体;将TCS与高纯氢气送入还原炉中,经化学气相沉积反应生产高纯多晶硅。改良西门子法的闭路循环体现在:将还原炉还原过程中产生的污染副产品四氯化硅送到氢化反应环节将其转化为TCS,进而实现循环利用。改良西门子法中,多晶硅还原炉是最重要的核心设备,改良西门子法可通过采用大型还原炉,降低单位产品的能耗。

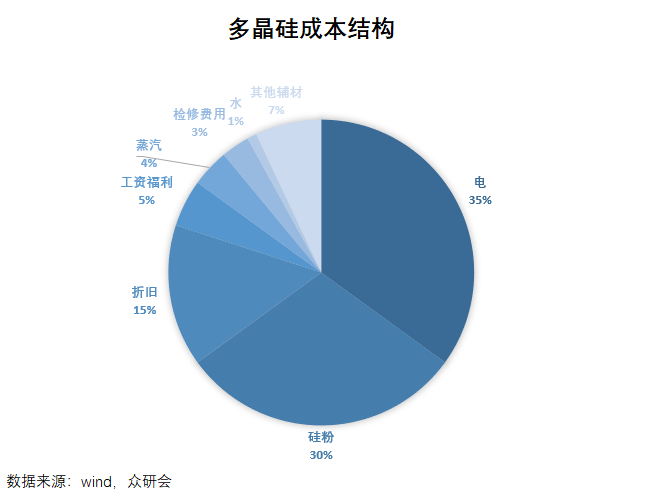

改良西门子法生产多晶硅成本中电力成本、原材料和折旧是最大的三部分成本,电力成本占35%,硅粉成本占30%,折旧占15%。

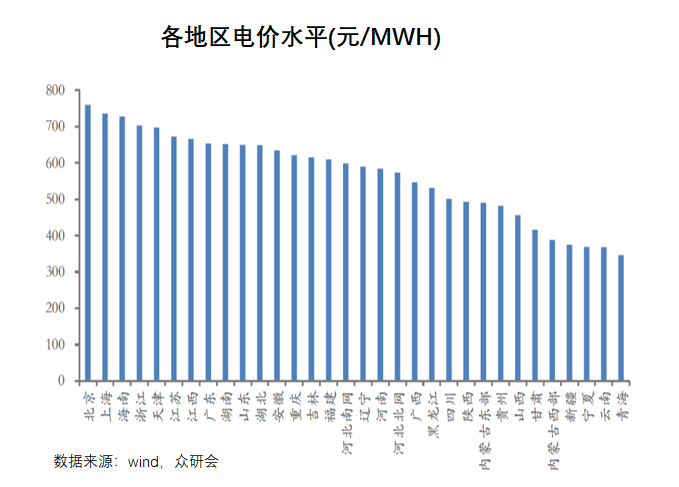

国内企业为降低成本,都逐渐向西部新疆、内蒙等低电价、拥有丰富硅料资源的地区转移。通过厂区的迁移以及对制备工艺的改造,国内的领先企业现金成本已经达到3万元/吨,生产成本已经达到4万元/吨,综合成本在5万元/吨。

产能方面:国外的很多企业由于无法降低电力成本和人工成本,从成本上完全和国内企业无法竞争,众多国外企业已经陷入亏损状态,德国瓦克和韩国OCI从2018年就开始亏损,这些企业也在逐渐关闭退出太阳能多晶硅工厂。在海外产能逐渐退出的背景下,全球产能进一步向国内集中。

根据CPIA数据,2019年全球多晶硅有效产能为67.5万吨,同比增长7.5%;全球多晶硅产量50.8万吨,同比增长13.9%。2019年国内有效产能达46.6万吨,产量达34.2万吨,占全球总产量的67.3%。2020年国内产量约45万吨,同比增长24%,国外将将退出产能约10万吨。国内由于协鑫和大全的影响,二三季度供给紧张,根据已有消息,估计在9月份大全和协鑫都将复产,多晶硅价格会逐渐回稳。

需求方面:我们预计,今年三、四季度全球需求分别为30.9/40.0GW,全年需求有望达到118GW左右。对应三、四季度硅料需求分别为10.8/14.0万吨。

硅料是硅片的原材料,硅料的行业内最核心的竞争力来源于对成本的控制。一般来说,硅料企业通过以下几个方面来减少相关成本:寻找低电价地区新建产能、提高机械化程度降低人工成本、后进入带来低折旧、新技术带来低能耗、高效的管理体系进一步拉开强力竞争者的差距。

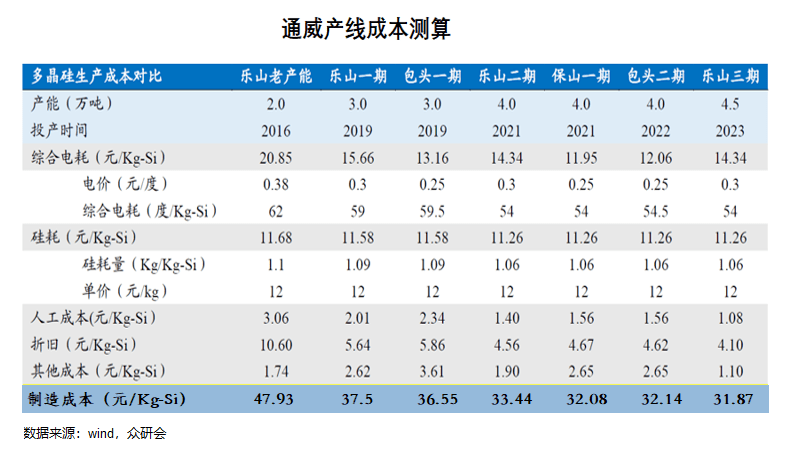

公司产能位于低电价的内蒙和乐山,公司的老产能电价0.38元/度,内蒙包头、四川乐山以及云南的新产能电费已经降低至0.25元/度至0.3元/度。

公司改进产线,提高机械化程度,大幅降低人工成本。公司乐山老产能人均产量29吨/人,超行业平均水平。公司未来投产的包头二期、乐山三期、保山二期等新产能,人均产量更是高达83吨/人,远高于行业平均水平,自动化程度高。

通威充分发挥了自身产业链一体化的优势,通过与公司其他化工产能联营,如 PVC、烧碱和水泥等,不断技术创新,实现产业链的循环,甚至可以在新项目上实现零单耗,公司综合生产成本得以降低。

通过我们综合测算,公司的乐山老产能生产成本约在4.7万元/吨,新产能乐山三期的成本约在3.18万元/吨,公司全部产能的硅料生产成本控制在3.95万元/吨,未来随着新产能建设成本将接近3万元/吨。现在已经是业内最低水平了。公司2020年名义产能已有8万元/吨,预计2021/2022/2023年分别达到11.5-15/15-22/22-29万吨。

电池片是硅片下游,由硅片在清洗、制绒等步骤后制成,在光照下可以产生电压和电流,电池片可以分为单晶电池片、多晶电池片以及非晶硅电池片。单晶电池片其转换效率高,成本随着工艺的提升而下降,已经逐渐接近多晶电池片,性价比逐渐提升。

电池片目前最主流的技术是PERC,因其优秀的转换效率,和低廉的价格占据了电池片70%的市场,隆基量产的PERC电池转换效率已达到23%。除此技术之外还有HIT,IBC等技术,这几类技术的转换效率都高于PERC,HIT转换效率可达到26%,IBC达到25%以上,但是其成本过高,是PERC电池成本的2-3倍,暂时不具备大批量替代的可能性,未来随技术的进步,成本有望下降。

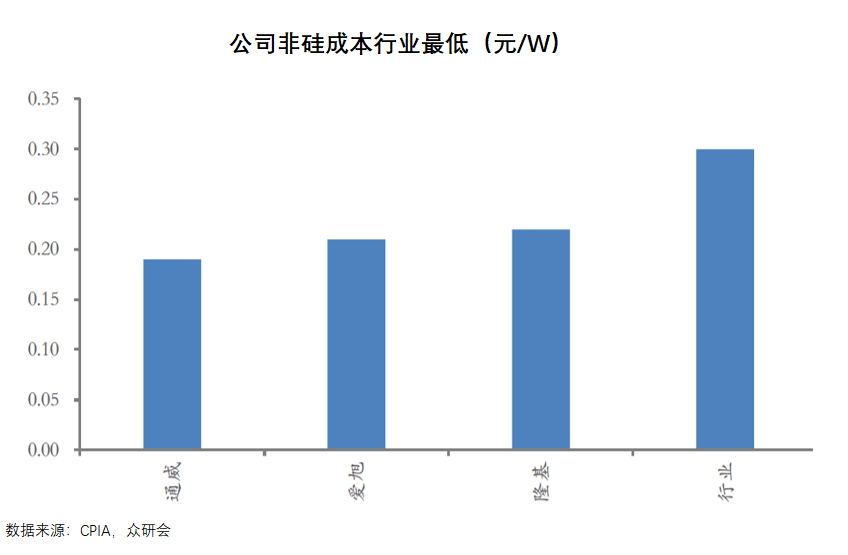

成本方面:行业电池片平均非硅成本成本为0.30元/W。成本构成最重要的包含正银、辅助设施及其他、电力成本等。一般电池片正银成本为0.09元/W,占比32%,是制作电池片的最主要成本;辅助设施及另外的成本为0.07元,占比22%;电力成本为0.05元,占比16%。公司的电池片的非硅成本目前降至0.19元/W在行业内最低。公司预计未来成本能降至0.18元/W以下。

产能方面:公司现在存在太阳能电池产能27.5GW,其中高效单晶电池24.5GW,2020年底产能预计降达到35GW。公司电池片产能扩张的速度较快预计将于2021/2022/2023年分别达到40-60/60-80/80-100GW。

公司也在积极研发布局新技术产能,公司现在拥有两条异质结产线,位于成都和合肥,合计产能约250MW。下半年公司继续扩建异质结产能,投产一条中试线、业绩预测

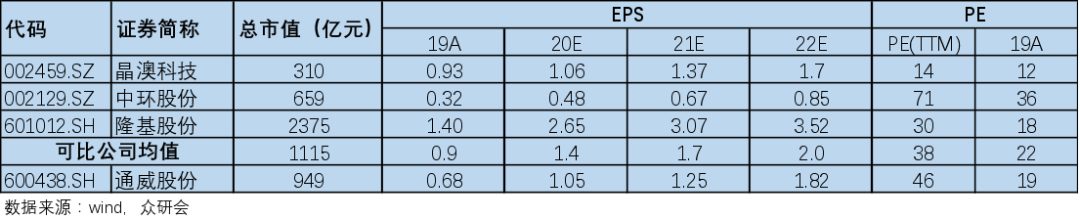

结合可比公司估值和公司历史估值情况,我们给予公司25倍的PE,公司在未来三年股价应为26/32/54元。公司目前股价23元,股价水平基本合理,我们大家都认为当下具备很好的投资价值。

0755-86110165

0755-86110165